こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(居住用の小規模宅地が現状適用できなくても適用の余地がある方①)

【家族構成】

被相続人:父(98歳)

相続人:母(49歳)、相談者長男(51歳)

被相続人:父(98歳)

相続人:母(49歳)、相談者長男(51歳)

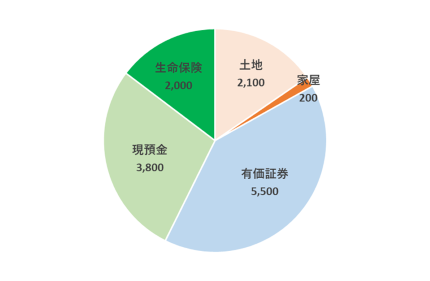

【財産構成】

土地:2,100万円

家屋:200万円

有価証券:5,500万円

現預金:3,800万円

生命保険:妻2,000万円

合計:1億3,600万円

土地:2,100万円

家屋:200万円

有価証券:5,500万円

現預金:3,800万円

生命保険:妻2,000万円

合計:1億3,600万円

【母の財産】

金融資産:2,000万円

金融資産:2,000万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

小規模宅地等の特例を効果的に使って節税したい。

小規模宅地等の特例を効果的に使って節税したい。

小規模宅地等の特例を上手に使う方法を教えてほしい。

【論点】

自宅に、居住用の小規模宅地等の特例(以下、小規模宅地と簡便的にいいます)は、適用できるかどうかで相続税の圧縮効果が全く変わります。相続税がかかる方は自宅を所有されているケースが多いので、小規模宅地が適用できない場合は、大幅に相続税がかかることでしょう。

そして、小規模宅地が適用できるかどうかは、相続発生日時点の事実関係次第なので、相続発生後は、その事実に基づいて正しく申告するしかありません。具体的には、配偶者でしたら無条件に適用でき、子供は同居していたら適用できます。

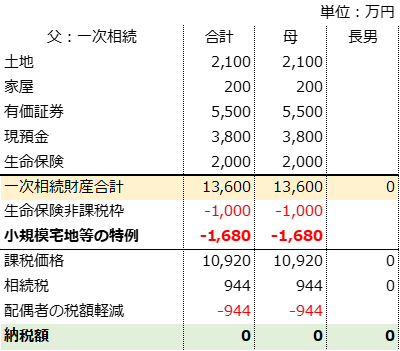

今回はご相続発生後に相談頂いたので、相続発生日時点の相続人の居住実態をお伺いしました。そうすると、子供が既に持ち家を所有し親と別居しているため、適用対象者はお母様しかいません。配偶者は自宅を相続すれば無条件で適用できます。その結果、下記のような計算となりました。

そして、小規模宅地が適用できるかどうかは、相続発生日時点の事実関係次第なので、相続発生後は、その事実に基づいて正しく申告するしかありません。具体的には、配偶者でしたら無条件に適用でき、子供は同居していたら適用できます。

今回はご相続発生後に相談頂いたので、相続発生日時点の相続人の居住実態をお伺いしました。そうすると、子供が既に持ち家を所有し親と別居しているため、適用対象者はお母様しかいません。配偶者は自宅を相続すれば無条件で適用できます。その結果、下記のような計算となりました。

このような財産分けを相談者は希望していたので、こちらの内容に納得され、早い段階から今回の財産分けはまとまりました。

【長野拓矢税理士事務所からの対応方法】

以上のように、今回の相続は無事に終わりましたが、問題は二次相続です。二次相続ではこのままですと小規模宅地は使えません。

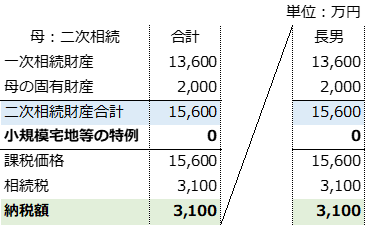

そして、将来的なお母様の相続では、お母様固有の財産(金融資産2,000万円)に一次相続で相続した財産が上乗せされます。相続税は下記のように3,000万円以上と多額にかかる試算です。

そして、将来的なお母様の相続では、お母様固有の財産(金融資産2,000万円)に一次相続で相続した財産が上乗せされます。相続税は下記のように3,000万円以上と多額にかかる試算です。

ここでまず考えなければならない点は、

「納税資金を準備して納税することができるか」

です。

結論から申し上げれば、納税額3,100万円に対して、お母様固有の財産含めて金融資産が1億円以上ありますので、納税は問題ないと言えるでしょう。

これで、ひとまずは安心ですが、

「税金を安くできるなら安くしたい」

というのも人間の心理でしょう。

そのため、次に検討すべき点は、

「小規模宅地適用できるかどうか」

です。

ここで、そもそも、小規模宅地という制度がどうしてできたか趣旨を説明します。

(制度趣旨)

大前提として国は持ち家を推奨しています。しかしながら、その持ち家があるがゆえに全財産のうち多分に占める不動産を売却しないと納税できなくなってしまっては元も子もありません。そのため、持ち家には特例として一定の範囲内で相続税を課さないという経緯です。

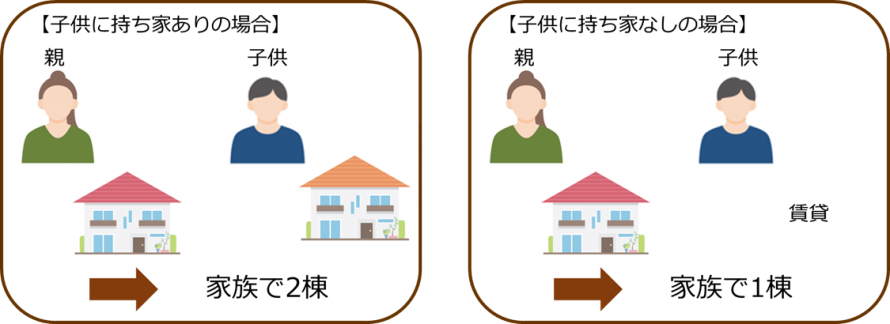

このような制度趣旨を鑑みれば、持ち家がある子供が相続する実家や別荘は、2棟目の建物となりますので、見方によれば余剰財産や贅沢品として税金を課すだけの財力があるとみなされます。

したがって、親と別居している子供が小規模宅地を適用できる場合は、下記のように整理できます。

別居している子供に持ち家がある場合:このままでは適用不可

別居している子供に持ち家がない場合:家なき子として適用可

今回のケースでは、子供が持ち家を有しているため、このままでは将来お母様に相続が発生したときに小規模宅地を適用できません。

【長野拓矢税理士事務所からのご提案】

ここまで事実関係に基づき説明しましたが、皆様もご理解して頂けましたでしょうか。

そのため、

「子供は要件を満たさないため、小規模宅地は使えませんね」

と税理士に言われて、相談者もこれが現状なので納得はするかと思いますが、もう少し

「こういう方法もありますよ」

といった提案も欲しいでしょうし、

「だから専門家に相談しているのに」

という気持ちも、相続に詳しくない一般の方々の本音かと思います。

そのため、長野拓矢税理士事務所は、こちらで勝手に判断せず、

「こうしたら要件を満たすため、小規模宅地が使えるようになりますね」

というご提案を行い、お客様が選択できる方法を複数提示するよう心掛けています。

言われてみれば、当然のような気もしますが、残念ながら、気が回らずお客様に寄り添うことができない専門家が多いのも事実です。

この後もう少し踏み込んで説明したいのですが、少々長くなってしまうので、今回はこれで区切らせて頂きます。

次回、長野拓矢税理士事務所の具体的な提案内容を説明致しますので、続きが気になる方は次回もあわせてご覧ください。

そのため、

「子供は要件を満たさないため、小規模宅地は使えませんね」

と税理士に言われて、相談者もこれが現状なので納得はするかと思いますが、もう少し

「こういう方法もありますよ」

といった提案も欲しいでしょうし、

「だから専門家に相談しているのに」

という気持ちも、相続に詳しくない一般の方々の本音かと思います。

そのため、長野拓矢税理士事務所は、こちらで勝手に判断せず、

「こうしたら要件を満たすため、小規模宅地が使えるようになりますね」

というご提案を行い、お客様が選択できる方法を複数提示するよう心掛けています。

言われてみれば、当然のような気もしますが、残念ながら、気が回らずお客様に寄り添うことができない専門家が多いのも事実です。

この後もう少し踏み込んで説明したいのですが、少々長くなってしまうので、今回はこれで区切らせて頂きます。

次回、長野拓矢税理士事務所の具体的な提案内容を説明致しますので、続きが気になる方は次回もあわせてご覧ください。

【まとめ】

小規模宅地の適用を考えている場合

①相続発生後は、事実に基づき検討するしかない

②生前中は、小規模宅地を適用できる相続人がいるかどうか事前に判断できる

③もし、現状、相続人が小規模宅地を適用できなくとも、相続発生日までに適用要件を満たせば

適用できるので、適用できないか検討の余地あり

②生前中は、小規模宅地を適用できる相続人がいるかどうか事前に判断できる

③もし、現状、相続人が小規模宅地を適用できなくとも、相続発生日までに適用要件を満たせば

適用できるので、適用できないか検討の余地あり

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら