こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(遺留分請求したケース)

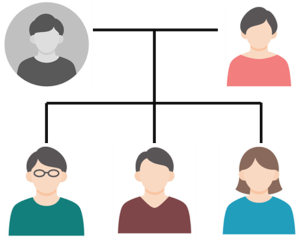

【家族構成】

被相続人:父(94歳)

相続人:母(90歳)、 相談者長男(66歳)、次男(64歳)、長女(61歳)

被相続人:父(94歳)

相続人:母(90歳)、 相談者長男(66歳)、次男(64歳)、長女(61歳)

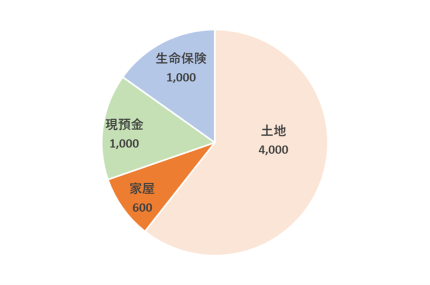

【財産構成】

土地:4,000万円(時価5,000万円)

家屋:600万円

現預金:1,000万円

生命保険:妻1,000万円

合計:6,600万円

土地:4,000万円(時価5,000万円)

家屋:600万円

現預金:1,000万円

生命保険:妻1,000万円

合計:6,600万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

遺言書で母が全財産を相続することとなっているが、相談者も財産をいくらか欲しい。

遺言書で母が全財産を相続することとなっているが、相談者も財産をいくらか欲しい。

両親の世話で貯金をだいぶ使ったので今回の相続で少し分けてほしい。

【論点】

司法書士先生の紹介により、遺留分を請求(正確には「遺留分侵害額請求」といいますが平易な言葉で説明します)しようと考えているため、税金面でサポートしてほしいという依頼を頂きました。

ご相談内容を伺うと、遺言書があり、全財産を配偶者であるお母様が相続するという内容でした。このため、シンプルな案件かと思いましたが、話には続きがあります。

お母様は認知症を患い意思能力が乏しいため、後見人がついており、お母様の財産管理は厳格に管理されていました。そのため、子供であろうと勝手にお母様の口座からお金をおろすことは当然できず、それはお父様の相続後も変わりません。

もちろん、お母様の生活費自体は後見人がついていてもお母様の口座から払えますが、相談者は両親と同居していたため、日々の生活費は相談者が主に負担していました。

思いのほかお父様の治療や介護等でも負担がかさみ、相談者ご自身の貯金をだいぶ取り崩したそうです。

相談者自身は、

「母親に金銭を請求し申し訳ない気持ちでいっぱいです」

と、仰っておりましたが、

「遺留分というのは相続人固有の権利ですから、法的にも請求して全く問題ありません」

とお伝えしたところ、ご安心された様子でした。

それよりも、同居して親の世話をし続けるというのは非常に大変だったのではないかとお察しします。亡くなられたお父様も、きっとご長男に感謝していることでしょう。

そのため、今回は相談者も苦渋のすえ、お母様に対して遺留分請求することとなりました。

実務上は、遺言書が存在するため、相続人全員が納得しない限りは、まず遺言書に従って財産分けを行うしかありません。そのため、遺言書に従い粛々と手続きを進め、その後、相談者が相続財産を受け取られたお母様に対して、遺留分を請求する運びとなりました。

世間的なイメージかもしれませんが、遺留分を請求する場合、裁判所で相手方と争う、いわゆる訴訟をイメージされている方がおりますが、全てそうなるわけではありません。

まずは、当事者間での話し合いを行い、それでダメなら家庭裁判所での調停、最終的には訴訟という順番です。なお、訴訟の場合は、家庭裁判所ではなく、地方裁判所(請求額140万円超)か簡易裁判所(請求額140万円以下)になります。

今回は、お母様に後見人がついている関係上、家庭裁判所で調停を行い解決しました。

ご相談内容を伺うと、遺言書があり、全財産を配偶者であるお母様が相続するという内容でした。このため、シンプルな案件かと思いましたが、話には続きがあります。

お母様は認知症を患い意思能力が乏しいため、後見人がついており、お母様の財産管理は厳格に管理されていました。そのため、子供であろうと勝手にお母様の口座からお金をおろすことは当然できず、それはお父様の相続後も変わりません。

もちろん、お母様の生活費自体は後見人がついていてもお母様の口座から払えますが、相談者は両親と同居していたため、日々の生活費は相談者が主に負担していました。

思いのほかお父様の治療や介護等でも負担がかさみ、相談者ご自身の貯金をだいぶ取り崩したそうです。

相談者自身は、

「母親に金銭を請求し申し訳ない気持ちでいっぱいです」

と、仰っておりましたが、

「遺留分というのは相続人固有の権利ですから、法的にも請求して全く問題ありません」

とお伝えしたところ、ご安心された様子でした。

それよりも、同居して親の世話をし続けるというのは非常に大変だったのではないかとお察しします。亡くなられたお父様も、きっとご長男に感謝していることでしょう。

そのため、今回は相談者も苦渋のすえ、お母様に対して遺留分請求することとなりました。

実務上は、遺言書が存在するため、相続人全員が納得しない限りは、まず遺言書に従って財産分けを行うしかありません。そのため、遺言書に従い粛々と手続きを進め、その後、相談者が相続財産を受け取られたお母様に対して、遺留分を請求する運びとなりました。

世間的なイメージかもしれませんが、遺留分を請求する場合、裁判所で相手方と争う、いわゆる訴訟をイメージされている方がおりますが、全てそうなるわけではありません。

まずは、当事者間での話し合いを行い、それでダメなら家庭裁判所での調停、最終的には訴訟という順番です。なお、訴訟の場合は、家庭裁判所ではなく、地方裁判所(請求額140万円超)か簡易裁判所(請求額140万円以下)になります。

今回は、お母様に後見人がついている関係上、家庭裁判所で調停を行い解決しました。

【長野拓矢税理士事務所からの対応方法】

遺言書が存在するため、それに従い、相続税申告を行いました。相続人間で争っているわけではないので、ご依頼のタイミングがもっと早ければお客様負担を減らすため遺留分の請求後にまとめて申告を行うのですが、今回は、申告期限まで時間がないため、一度、申告を行いました。

そして、遺留分請求後は、修正申告という形で再度申告を行うか検討したところ、今回のケースは、小規模宅地等の特例も実は適用しており、そのため、相続税が特例適用後はゼロでした。そのため、相談者とも確認の上、お客様の負担を減らすため修正申告は行いませんでした。税務署的にも税金を取りこぼしはしていないので特段問題ないという判断です。

なお、通常は、遺留分が相手方と合意してから4ヶ月以内に修正申告を行う必要があります。期限があるので注意が必要です。 相続で相手方と争っていたり、争う一歩手前の状態になると、専門家報酬が二の次になり高額になりやすいですが、長野拓矢税理士事務所は、お客様の立場になり、こうすれば費用は抑えられるということも提案し、最終的にお客様に選択して頂くようにしています。

そして、遺留分請求後は、修正申告という形で再度申告を行うか検討したところ、今回のケースは、小規模宅地等の特例も実は適用しており、そのため、相続税が特例適用後はゼロでした。そのため、相談者とも確認の上、お客様の負担を減らすため修正申告は行いませんでした。税務署的にも税金を取りこぼしはしていないので特段問題ないという判断です。

なお、通常は、遺留分が相手方と合意してから4ヶ月以内に修正申告を行う必要があります。期限があるので注意が必要です。 相続で相手方と争っていたり、争う一歩手前の状態になると、専門家報酬が二の次になり高額になりやすいですが、長野拓矢税理士事務所は、お客様の立場になり、こうすれば費用は抑えられるということも提案し、最終的にお客様に選択して頂くようにしています。

【ここがポイント!】

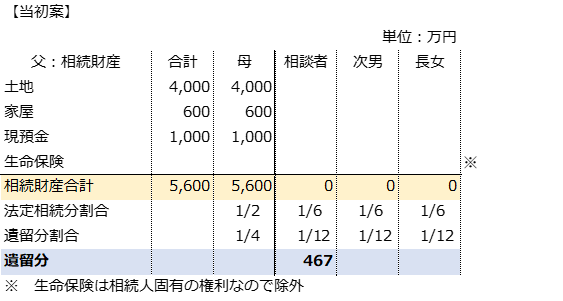

今回の論点は、「遺留分を請求する金額はいくらなのか」です。

まず、相続税評価ベースで計算すると下記のようになります。

まず、相続税評価ベースで計算すると下記のようになります。

しかしながら、相談者としては

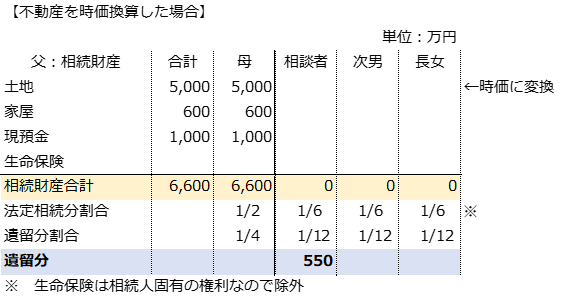

「遺留分を最低でも500万円は受け取りたいが何か良い方法はありませんか」

ということでしたので、不動産を時価で算出しました。

そもそも、遺留分というのは、時価で計算することとなっています。預金は預金残高がそのまま時価ですが、例えば、不動産の場合は、そもそも時価がいくらなのか検討する余地があります。そのため、今回は土地を時価換算して計算しました。そうすると下記のようになります。

最終的にはこちらの内容で、当事者間で話がまとまり、遺留分の請求をされました。

相談者の方も

「これからも母を最後まで支えていきたい」

と、仰っておったのが印象的でした。きっとお父様もお母様も分かってくれると思います。

遺留分請求を行う場合

①各財産の時価をどう決めるか(特に不動産)

②遺留分額が確定してから4ヶ月以内に、相続税申告の修正を行う必要あり

③申告期限内に遺留分を確定させる、遺留分確定後も追加の相続税が発生しないなど、一定の場合は、

相続税申告を一度で済ませる工夫の余地あり

②遺留分額が確定してから4ヶ月以内に、相続税申告の修正を行う必要あり

③申告期限内に遺留分を確定させる、遺留分確定後も追加の相続税が発生しないなど、一定の場合は、

相続税申告を一度で済ませる工夫の余地あり

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら