こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(配偶者が若くして他界し子供がまだ社会人になっていない場合)

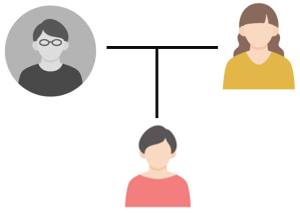

【家族構成】

被相続人:夫(51歳)

相続人:相談者妻(47歳)、長女(21歳)

被相続人:夫(51歳)

相続人:相談者妻(47歳)、長女(21歳)

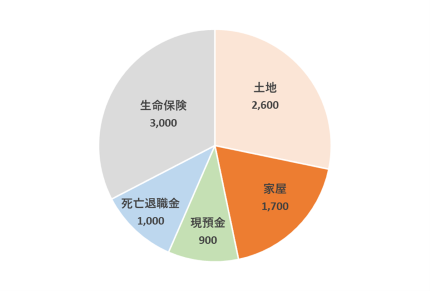

【財産構成】

土地:2,600万円

家屋:1,700万円

現預金:900万円

死亡退職金:妻1,000万円

生命保険:妻3,000万円

合計:9,200万円

土地:2,600万円

家屋:1,700万円

現預金:900万円

死亡退職金:妻1,000万円

生命保険:妻3,000万円

合計:9,200万円

【相談内容】

夫に相続が発生したため、相続税申告のご依頼

夫に相続が発生したため、相続税申告のご依頼

【ニーズ】

残された妻と子が今後過ごしていくために、いくらお金が必要か分からない。

残された妻と子が今後過ごしていくために、いくらお金が必要か分からない。

夫が急逝してしまい、まだ子供が大学生で、これから生活していけるか不安だわ。

【論点】

残りの生活を子供とのライフプランについて漠然とした不安あり

【長野拓矢税理士事務所の対応方法】

今回の相談者は、ご主人様が若くして病気で急逝してしまいました。ご主人様は家族のことを想い十分な保険に入っており、かつ、お勤め先が上場会社でしたので退職金も支払われました。そのため、残された家族にとって当面の生活には困らない状態でした。

それゆえに、今回のご相続では、相続税がかかる基礎控除以上の財産となり、相続税申告のお手伝いをさせて頂きました。財産内容もシンプルで、財産分けも配偶者様が全財産を相続することが明確でしたので、相続税申告はスムーズに完了しました。

ご依頼から数ヵ月で作業完了の目途がつき、報告させて頂いたところ、

相談者から、

「今後の生活をどうしていいか不安で、こんな多額なお金を持ったこともないから、どうしていいか分からず、ずっと銀行口座に預けっぱなしなの」

と不安な様子でした。

そのため、相続税申告完了後に改めて時間を取り、

「今後の生活をどう過ごせば、自分の老後と子供を今後も十分にサポートしていけるか、具体的に数字で考えてみましょう」

と、ご案内しました。

それゆえに、今回のご相続では、相続税がかかる基礎控除以上の財産となり、相続税申告のお手伝いをさせて頂きました。財産内容もシンプルで、財産分けも配偶者様が全財産を相続することが明確でしたので、相続税申告はスムーズに完了しました。

ご依頼から数ヵ月で作業完了の目途がつき、報告させて頂いたところ、

相談者から、

「今後の生活をどうしていいか不安で、こんな多額なお金を持ったこともないから、どうしていいか分からず、ずっと銀行口座に預けっぱなしなの」

と不安な様子でした。

そのため、相続税申告完了後に改めて時間を取り、

「今後の生活をどう過ごせば、自分の老後と子供を今後も十分にサポートしていけるか、具体的に数字で考えてみましょう」

と、ご案内しました。

【長野拓矢税理士事務所からのご提案】

ここまでの流れを少し振り返ると、まず、今回の相続で、子供にどれほど財産を与えるべきか考えることでしょう。

このとき、念頭に置くべき観点として、子供がある程度の金銭感覚が伴っているかどうかが大事かと思われます。子供が成人し社会常識を身に付け、お金を稼ぐ大変さが身に染みていれば、一定額の財産を渡してもいいかもしれませんが、まだ子供が大学生なので多額の財産を相続させてしまうと、金銭感覚がおかしくなることは想像にたやすいことでしょう。

そのため、こういった趣旨を踏まえ、

「今回は、お母様が全財産を相続されては如何でしょうか」

とお伝えしました。

もちろん、相談者も、自分が全財産を相続するつもりだったようですが、

「長野先生にそう言ってもらえて、改めてこれで良いと安心した」

とホッとされていました。

大切な配偶者が他界された後は、相談相手がおらず、常に相談者1人で決めてきたことでしょうから、専門家として、心情面にも寄り添い、相談者が安心するような声がけに気を付けています。

さて、次に、ご相続後についてです。

将来、本当に子供が金銭を必要になる時まで、しっかり残せるようにご案内しました。

相談者としては、

「預金のままでいいのか、投資などもしたことないから、どうしたらいいか分からないの。というのも、お金の管理は、亡くなった主人に一任していたのよ」

と悩んでおりました。

そのため、相続税申告が終わってから、

「今後のライフプランについて考えてみてはどうでしょうか?」

とご案内しました。

ライフプランを考える上で、年齢に応じて、検討事項が変わることでしょう。一般的に、税理士が相続対策を相談される場合、相談者が年配の方で自分の生活にはある程度余裕があるため、自分よりも子供にどうやって財産を承継できるかを優先して考えていくことが多いですが、今回は、相談者はまだ若く残りの人生が何十年と残っています。

この場合、自分と子供がどうやって余裕を持った生活を続けることができるかのほうが大事なことです。そして、そのためには、今ある財産をベースに「運用」を行っていくことが必要です。

このとき、念頭に置くべき観点として、子供がある程度の金銭感覚が伴っているかどうかが大事かと思われます。子供が成人し社会常識を身に付け、お金を稼ぐ大変さが身に染みていれば、一定額の財産を渡してもいいかもしれませんが、まだ子供が大学生なので多額の財産を相続させてしまうと、金銭感覚がおかしくなることは想像にたやすいことでしょう。

そのため、こういった趣旨を踏まえ、

「今回は、お母様が全財産を相続されては如何でしょうか」

とお伝えしました。

もちろん、相談者も、自分が全財産を相続するつもりだったようですが、

「長野先生にそう言ってもらえて、改めてこれで良いと安心した」

とホッとされていました。

大切な配偶者が他界された後は、相談相手がおらず、常に相談者1人で決めてきたことでしょうから、専門家として、心情面にも寄り添い、相談者が安心するような声がけに気を付けています。

さて、次に、ご相続後についてです。

将来、本当に子供が金銭を必要になる時まで、しっかり残せるようにご案内しました。

相談者としては、

「預金のままでいいのか、投資などもしたことないから、どうしたらいいか分からないの。というのも、お金の管理は、亡くなった主人に一任していたのよ」

と悩んでおりました。

そのため、相続税申告が終わってから、

「今後のライフプランについて考えてみてはどうでしょうか?」

とご案内しました。

ライフプランを考える上で、年齢に応じて、検討事項が変わることでしょう。一般的に、税理士が相続対策を相談される場合、相談者が年配の方で自分の生活にはある程度余裕があるため、自分よりも子供にどうやって財産を承継できるかを優先して考えていくことが多いですが、今回は、相談者はまだ若く残りの人生が何十年と残っています。

この場合、自分と子供がどうやって余裕を持った生活を続けることができるかのほうが大事なことです。そして、そのためには、今ある財産をベースに「運用」を行っていくことが必要です。

【ここがポイント!】

運用といっても、

「収益物件を購入しましょう」

と急に提案されても、運用をしたことがない方にとっては、ハードルが高いですから、不動産よりも、金融資産が取り組みやすいことでしょう。

そして、金融資産といっても、定期預金や国債では利率がたかが知れていますから、もう少し上手に運用していきたいところです。

そのため、運用という観点では、個人年金保険やNISAを活用した投資信託などをご案内しました。

また、将来が不安という原因は、何年後にいくら使うなど、具体的に足りるか足らないか、「数字で分からない」ことではないでしょうか。

これが、

「自分が65歳のときに2千万円不足するから、あと20年かけて貯蓄しよう」

と、具体的に数字で分かれば今後の生活をどう過ごせばいいか、計画も立てやすいのではないでしょうか。

その旨をお伝えしたところ、

「そうかもしれないわね」

と少し表情が明るくなって下さいました。

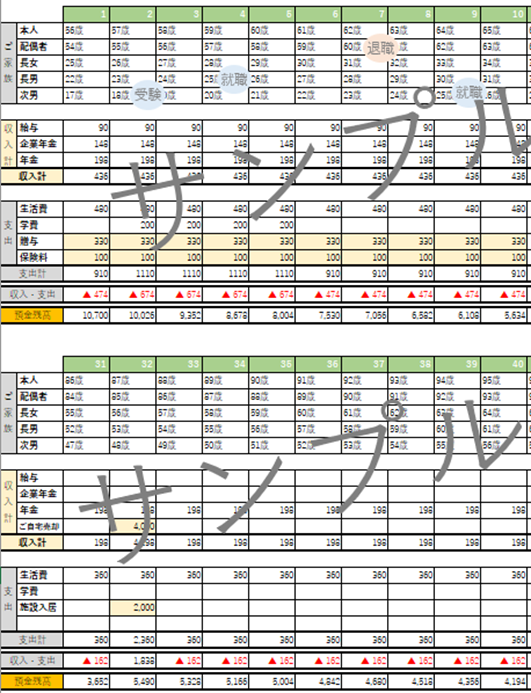

そのため、簡単なものですが、お客様と一緒に、ライフプラン表を考えました。

「収益物件を購入しましょう」

と急に提案されても、運用をしたことがない方にとっては、ハードルが高いですから、不動産よりも、金融資産が取り組みやすいことでしょう。

そして、金融資産といっても、定期預金や国債では利率がたかが知れていますから、もう少し上手に運用していきたいところです。

そのため、運用という観点では、個人年金保険やNISAを活用した投資信託などをご案内しました。

また、将来が不安という原因は、何年後にいくら使うなど、具体的に足りるか足らないか、「数字で分からない」ことではないでしょうか。

これが、

「自分が65歳のときに2千万円不足するから、あと20年かけて貯蓄しよう」

と、具体的に数字で分かれば今後の生活をどう過ごせばいいか、計画も立てやすいのではないでしょうか。

その旨をお伝えしたところ、

「そうかもしれないわね」

と少し表情が明るくなって下さいました。

そのため、簡単なものですが、お客様と一緒に、ライフプラン表を考えました。

(下記、ライフプラン表の参考イメージ)

【まとめ】

若くして配偶者が他界した場合、残りの生活費がいくら必要か不安なときは、

具体的に数字でライフプランを考えること!

具体的に数字でライフプランを考えること!

①大学卒業までの子供の教育費

②住居や介護を踏まえた自分の老後

③毎月の生活費

②住居や介護を踏まえた自分の老後

③毎月の生活費

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら