こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(家族間で争っていたが、なんとか話し合いがまとまったケース)

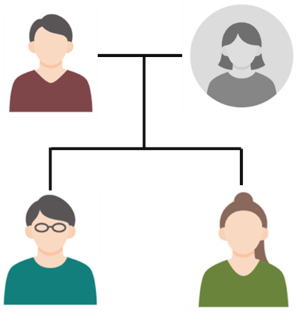

【家族構成】

被相続人:母(90歳)

相続人:父(90歳)、長男(51歳)、相談者長女(49歳)

被相続人:母(90歳)

相続人:父(90歳)、長男(51歳)、相談者長女(49歳)

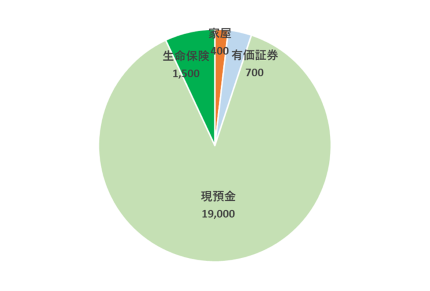

【財産構成】

家屋:400万円

有価証券:700万円

現預金:1億9,000万円

生命保険:父1,500万円

合計:2億1,600万円

家屋:400万円

有価証券:700万円

現預金:1億9,000万円

生命保険:父1,500万円

合計:2億1,600万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

父・兄 対 私 になっているが、

なるべく、家族で話し合って無事に母の相続を終わらせたい。

なるべく、家族で話し合って無事に母の相続を終わらせたい。

【論点】

相続人間で争っているが、弁護士先生は入れたくない。

【長野拓矢税理士事務所の対応方法】

遺言書がない場合、相続人間で争っていたとしても、話し合って財産分けをしなければなりません。

こうなってしまっては、税理士の出番はなく、もし相談者の代わりに税理士が相手方と財産分けについて協議してしまうと、非弁行為といって税理士としては法律上、越権になってしまうため、非常にデリケートに対応致します。

そのため、相続人間で争っており、収集がつかない場合は、弁護士先生を入れて財産分けを行うケースもあります。しかしながら、弁護士先生を入れたからといって、簡単に話がまとまるわけではありません。弁護士先生を介しても話し合いがつかないと、家庭裁判所で調停となりますが、原則、法定相続分をベースに分けるため、良くも悪くも財産は平等に分割します。そのため、金融資産は平等に分けることができますが、不動産は平等に分けられないため、売却し換金してから分割することが一般的です。

したがって、どうしても実家は相続したい、この土地は事業で使っているから相続しないと困るなど、特定の事情がある場合は、家庭裁判所に行く前に相続人間で話し合いを重ねて、妥協点を探す必要があります。

今回のケースでは、お父様が

「自宅は渡さない」

と言っており、また、お父様は相談者よりお兄様のことを可愛がり、お兄様にいずれ自宅を渡したいと考えているそうです。

したがって、いずれ、お父様に相続が発生すると、お兄様が自宅を相続する可能性が高い状況です。もし、お父様自身が遺言書を作成している場合、相談者はお父様の財産を遺留分相当額しかもらえないかもしれません。相談者もそこは理解ができているので、そのためにも、今回のお母様の相続では、相談者は何としてでも法定相続分は確保したいと考えています。 一方、お父様は、

「妻の財産は夫婦で貯めた財産だから、自分一人が全財産を相続したい」

と主張しています。

自宅だけでなく、金融資産もお父様が相続し、その後、将来的なお父様の相続の際に、全財産をお兄様が相続したら、相談者はほとんど財産を受け取ることができません。そのため、家族会議を何度も行ってきました。

こうなってしまっては、税理士の出番はなく、もし相談者の代わりに税理士が相手方と財産分けについて協議してしまうと、非弁行為といって税理士としては法律上、越権になってしまうため、非常にデリケートに対応致します。

そのため、相続人間で争っており、収集がつかない場合は、弁護士先生を入れて財産分けを行うケースもあります。しかしながら、弁護士先生を入れたからといって、簡単に話がまとまるわけではありません。弁護士先生を介しても話し合いがつかないと、家庭裁判所で調停となりますが、原則、法定相続分をベースに分けるため、良くも悪くも財産は平等に分割します。そのため、金融資産は平等に分けることができますが、不動産は平等に分けられないため、売却し換金してから分割することが一般的です。

したがって、どうしても実家は相続したい、この土地は事業で使っているから相続しないと困るなど、特定の事情がある場合は、家庭裁判所に行く前に相続人間で話し合いを重ねて、妥協点を探す必要があります。

今回のケースでは、お父様が

「自宅は渡さない」

と言っており、また、お父様は相談者よりお兄様のことを可愛がり、お兄様にいずれ自宅を渡したいと考えているそうです。

したがって、いずれ、お父様に相続が発生すると、お兄様が自宅を相続する可能性が高い状況です。もし、お父様自身が遺言書を作成している場合、相談者はお父様の財産を遺留分相当額しかもらえないかもしれません。相談者もそこは理解ができているので、そのためにも、今回のお母様の相続では、相談者は何としてでも法定相続分は確保したいと考えています。 一方、お父様は、

「妻の財産は夫婦で貯めた財産だから、自分一人が全財産を相続したい」

と主張しています。

自宅だけでなく、金融資産もお父様が相続し、その後、将来的なお父様の相続の際に、全財産をお兄様が相続したら、相談者はほとんど財産を受け取ることができません。そのため、家族会議を何度も行ってきました。

【長野拓矢税理士事務所からのご提案】

争っていても、相続税の申告期限は相続発生日から10ヶ月です。そのため、

「未分割という形で一度、相続税申告を行い、財産分けが確定したら、その結果に応じて、再度、相続税申告を修正申告しましょう」

とご案内しました。

今回も申告期限が近く、家族間の話し合いをつけることは現実的に不可能でしたので、一度、未分割という形で申告を行いました。

この場合、税理士ができることは、節税や将来の対策を行う余地はなく、粛々と正確な相続税申告を行うだけなのですが、相続人間で争っている場合は、資料が完全に揃わないことが往々にしてあります。というのも、どちらかの相続人が資料を抱えたまま、相手方には渡さないと、別の相続人は正しい相続税申告が行えないからです。

今回も、

「兄が、生命保険の資料や通帳の一部を持っているので、私が財産を全部把握できていません」

と不安を吐露していました。

もちろん、弁護士先生が間に入り、正しい手順でやり取りすれば、資料もお互いに共有しなければならないのですが、相談者の中には、

「弁護士先生を入れると、相手方に対してファイティングポーズを取ることになる、家族に対して、なるべくなら一線を越えたくない」

と、仰る方も一定数いらっしゃいます。

今回の相談者も

「なるべく父と兄とは争うことは避けたい。それこそ相続を機に絶縁になってしまうから、なるべく話し合って相続を終わらせたい」

とのことなので、今ある資料をもとに2週間で相続税申告書を作成し税務署に提出しました。

「未分割という形で一度、相続税申告を行い、財産分けが確定したら、その結果に応じて、再度、相続税申告を修正申告しましょう」

とご案内しました。

今回も申告期限が近く、家族間の話し合いをつけることは現実的に不可能でしたので、一度、未分割という形で申告を行いました。

この場合、税理士ができることは、節税や将来の対策を行う余地はなく、粛々と正確な相続税申告を行うだけなのですが、相続人間で争っている場合は、資料が完全に揃わないことが往々にしてあります。というのも、どちらかの相続人が資料を抱えたまま、相手方には渡さないと、別の相続人は正しい相続税申告が行えないからです。

今回も、

「兄が、生命保険の資料や通帳の一部を持っているので、私が財産を全部把握できていません」

と不安を吐露していました。

もちろん、弁護士先生が間に入り、正しい手順でやり取りすれば、資料もお互いに共有しなければならないのですが、相談者の中には、

「弁護士先生を入れると、相手方に対してファイティングポーズを取ることになる、家族に対して、なるべくなら一線を越えたくない」

と、仰る方も一定数いらっしゃいます。

今回の相談者も

「なるべく父と兄とは争うことは避けたい。それこそ相続を機に絶縁になってしまうから、なるべく話し合って相続を終わらせたい」

とのことなので、今ある資料をもとに2週間で相続税申告書を作成し税務署に提出しました。

【その後】

その後、2ヶ月ほど時間をかけ、家族間で話し合いがつき、無事に修正申告を行いました。

相談者は、法的拘束力はありませんが、「将来的な父の相続のときに財産を受け取らない」という一筆を用意した代わりに、今回の母の相続では法定相続分よりも多く相続することができました。

相談者からも

「先生が対応してくれて、精神的支えができ、なんとかギリギリの所で踏ん張れました」

とお礼を仰って頂けました。

相談者は、法的拘束力はありませんが、「将来的な父の相続のときに財産を受け取らない」という一筆を用意した代わりに、今回の母の相続では法定相続分よりも多く相続することができました。

相談者からも

「先生が対応してくれて、精神的支えができ、なんとかギリギリの所で踏ん張れました」

とお礼を仰って頂けました。

【まとめ】

相続人間で争っている場合

①なるべく弁護士先生を入れずにまずは相続人間で話し合いを

②話し合いがまとまらなくても相続税の申告期限は「相続発生日から10ヶ月以内」と決まっているので

未分割で申告する

③話し合いがまとまったら修正申告を行うことで払い過ぎていたら還付できる

②話し合いがまとまらなくても相続税の申告期限は「相続発生日から10ヶ月以内」と決まっているので

未分割で申告する

③話し合いがまとまったら修正申告を行うことで払い過ぎていたら還付できる

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら