こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(生命保険にいくつも加入していたが非課税枠を満額適用できなかったケース②)

【家族構成】

被相続人:父(88歳)

相続人:相談者母(87歳)、子供(63歳)、子供(61歳)

被相続人:父(88歳)

相続人:相談者母(87歳)、子供(63歳)、子供(61歳)

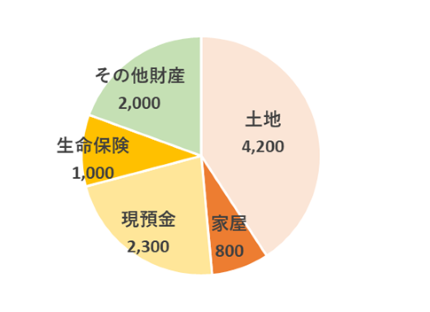

【財産構成】

土地:4,200万円

家屋:800万円

現預金:2,300万円

生命保険:1,000万円

その他財産(生命保険契約に関する権利):2,000万円

財産合計:1億300万円

土地:4,200万円

家屋:800万円

現預金:2,300万円

生命保険:1,000万円

その他財産(生命保険契約に関する権利):2,000万円

財産合計:1億300万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

生命保険にいくつも入っており、どれが父の相続と関係するか分からない

生命保険にいくつも入っており、どれが父の相続と関係するか分からない

父と母は保険に沢山入っていてどれが父の相続に関係するのかよく分からないの。

【前回の復習】

前回は、生命保険と相続税の課税関係、そして、生命保険の契約状況によっては、非課税枠が適用できないことに触れました。

そして、今回のケースでは相続人が3人のため、本来なら1,500万円は相続税がかからなかったはずですが、実際は1,000万円分しか非課税にならず、残り500万円の枠が残ってしまった原因に触れていきたいと思います。

そして、今回のケースでは相続人が3人のため、本来なら1,500万円は相続税がかからなかったはずですが、実際は1,000万円分しか非課税にならず、残り500万円の枠が残ってしまった原因に触れていきたいと思います。

【ここがポイント!】

まず、もう一度、下記のようなケースを確認します。

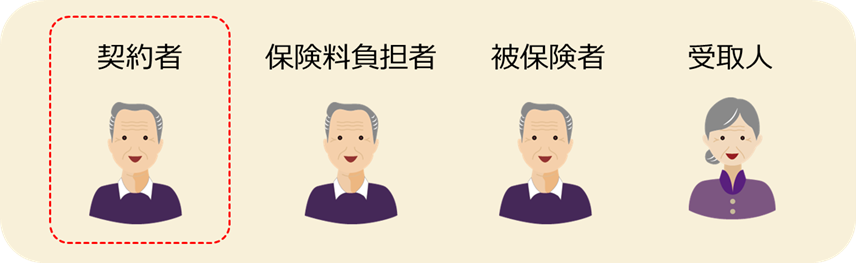

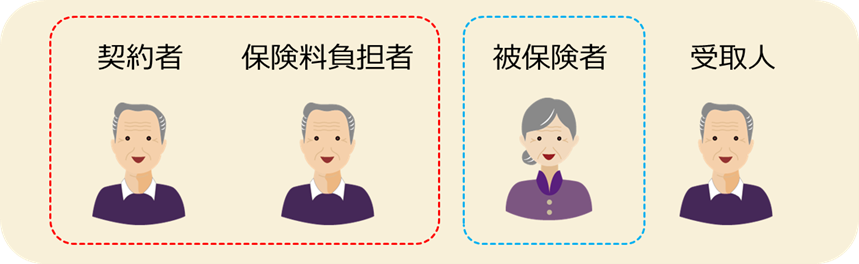

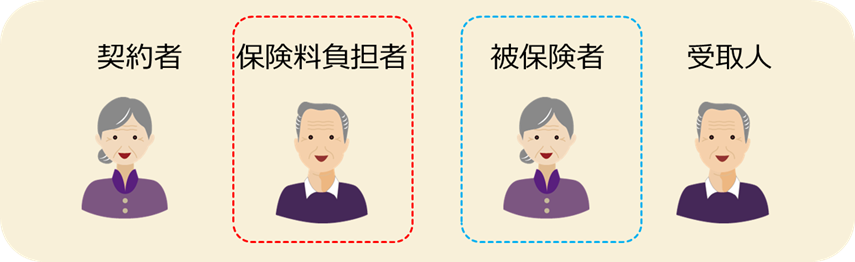

(一般的なケース)

(一般的なケース)

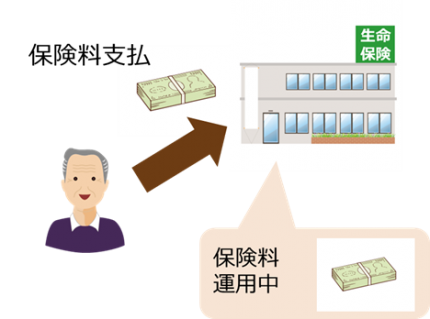

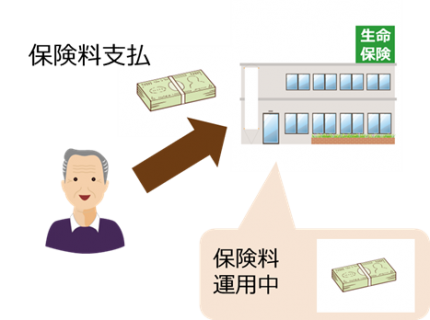

将来、自分が亡くなった後も家族が生活に困らないよう、お父様が生前に保険料を支払っておりました。これは、見方を変えれば、お父様が保険会社に保険料を積立て運用してもらっている状態とも考えられます。

【お父様の生前中】

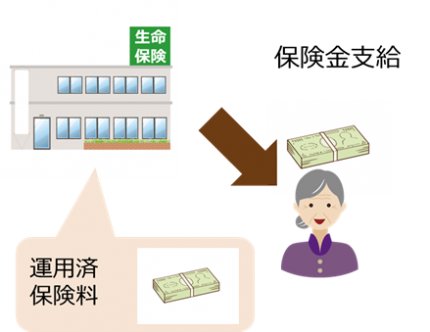

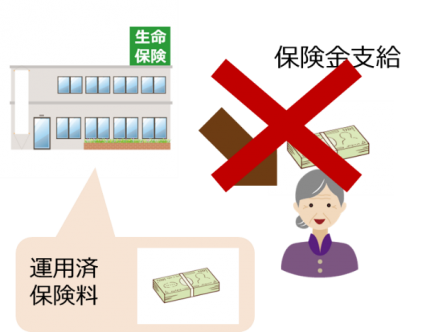

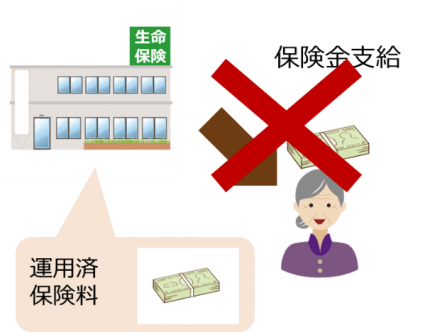

【お父様の相続後】

そして、お父様に相続が発生した場合、被保険者がお父様なので、保険会社で積立て運用していた保険料を、保険会社から「死亡保険金」という形で相続人であるお母様に支給されます。

この場合、死亡保険金はお父様が相続発生日時点で所有していた「本来の相続財産」ではありませんが、お父様が保険会社に積み立てていた保険料という財産が死亡保険金という形で相続人に支給されるため、死亡保険金を相続財産と「みなして」相続財産に加算します。そして、相続税計算上、お母様が受け取った死亡保険金は一定額まで非課税となります。

ここまでは問題ないかと思います。

では、次に、下記パターン①の場合は如何でしょうか。

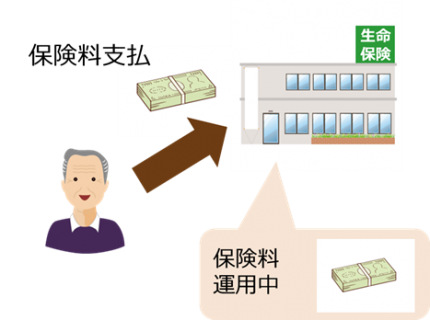

(パターン①)

この場合、死亡保険金はお父様が相続発生日時点で所有していた「本来の相続財産」ではありませんが、お父様が保険会社に積み立てていた保険料という財産が死亡保険金という形で相続人に支給されるため、死亡保険金を相続財産と「みなして」相続財産に加算します。そして、相続税計算上、お母様が受け取った死亡保険金は一定額まで非課税となります。

ここまでは問題ないかと思います。

では、次に、下記パターン①の場合は如何でしょうか。

(パターン①)

この場合、亡くなったお父様が契約者として保険料を支払っていましたが、被保険者はお母様です。そのため、当然ですが、被保険者であるお母様はまだ生きているため、死亡を機におりる死亡保険金は発生しません。

では、お父様の相続には全く影響しないのでしょうか。

結論から言えばお父様の相続税申告に影響します。冒頭の説明を思い出して頂きたいのですが、確かに、お父様が支払った保険料は、亡くなった日時点の相続財産から除かれていますが、その保険料の実態としては、保険会社にて積み立て運用している形となっています。

そのため、死亡保険金という財産ではありませんが、もし亡くなった日時点で保険を解約したらいくら戻ってくるかという「解約返戻金」を相続財産に加算することとなります。

なお、この保険契約は、亡くなったお父様が契約者も兼ねていたため、どなたがこの保険を引き継ぐのか決まっていません。

そのため、「本来の相続財産」として遺産分割の対象となります。

なお、この保険契約は、亡くなったお父様が契約者も兼ねていたため、どなたがこの保険を引き継ぐのか決まっていません。

そのため、「本来の相続財産」として遺産分割の対象となります。

では、次に、下記の場合も見ていきましょう。

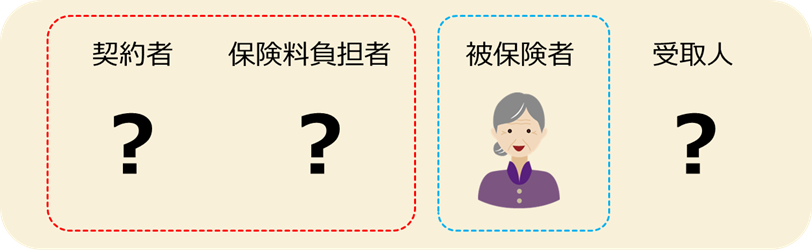

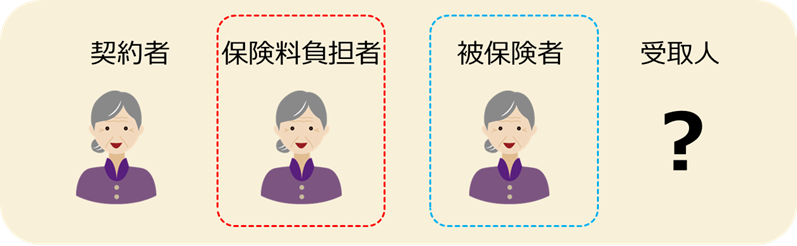

(パターン②)

(パターン②)

この場合も、亡くなったお父様が保険料負担者として保険料を支払っていましたが、被保険者はお母様です。そのため、パターン①と同様、パターン②も、被保険者であるお母様はまだ生きているため、死亡保険金は発生しません。

そして、パターン②もお父様の相続に影響します。パターン①と同じく、お父様が支払った保険料は、保険会社にて積み立て運用している形となっています。

そのため、死亡保険金という財産ではありませんが、もし亡くなった日時点で保険を解約したらいくら戻ってくるかという「解約返戻金」を相続財産に加算することとなります。

なお、この保険契約は、契約者がお母様に定められているため、契約者であるお母様がこの保険は引き継ぐものと「みなされ」ます。そのため、「みなし相続財産」と扱われ、遺産分割の対象にはなりません。

なお、この保険契約は、契約者がお母様に定められているため、契約者であるお母様がこの保険は引き継ぐものと「みなされ」ます。そのため、「みなし相続財産」と扱われ、遺産分割の対象にはなりません。

注意点としては、「みなし相続財産」だから、生命保険の非課税枠を適用できるわけではありません。あくまで、保険料負担者が自分にかけていた生命保険について死亡保険金が発生した場合のみとなりますので、ご留意ください。

【長野拓矢税理士事務所の対応方法】

如何でしたでしょうか。恐らく、多くの方々にとって、今回の説明を一度見ただけで理解するのは非常に難しい内容になっているかと思います。

相談者には、ポイントを絞って説明し、非課税枠が適用できない保険契約も含まれていることをご納得頂きました。ただし、お母様が契約者になった保険契約は、将来のお母様の相続の際に、非課税枠が適用できることを説明したら安心されていました。

相談者も、

「生命保険は何でもかんでも相続税がかからないと誤解していたわ」

と話されていたのを今でも覚えています。

一般の方々にとって、このような難しいことを理解する必要はありません。それよりも、今回のケースのようにならぬよう、保険契約を全体的に俯瞰してくれる相続の専門家に一度見てもらう、お付き合いする保険会社はなるべく限定する、自分たちがよく分からない保険契約は締結しないなど、皆様が取り組める範囲でできることをやっていきましょう。

相談者には、ポイントを絞って説明し、非課税枠が適用できない保険契約も含まれていることをご納得頂きました。ただし、お母様が契約者になった保険契約は、将来のお母様の相続の際に、非課税枠が適用できることを説明したら安心されていました。

相談者も、

「生命保険は何でもかんでも相続税がかからないと誤解していたわ」

と話されていたのを今でも覚えています。

一般の方々にとって、このような難しいことを理解する必要はありません。それよりも、今回のケースのようにならぬよう、保険契約を全体的に俯瞰してくれる相続の専門家に一度見てもらう、お付き合いする保険会社はなるべく限定する、自分たちがよく分からない保険契約は締結しないなど、皆様が取り組める範囲でできることをやっていきましょう。

【まとめ】

(相続後)生命保険にいくつも加入している場合

①被相続人=保険料負担者の場合は、相続税の課税対象

②被相続人=保険料負担者、かつ、被保険者の場合は、死亡保険金が相続税の課税対象

(非課税枠の対象)

③被相続人=保険料負担者だが、相続人=被保険者の場合は、解約返戻金相当額が相続税の課税対象

(非課税枠の対象外)

②被相続人=保険料負担者、かつ、被保険者の場合は、死亡保険金が相続税の課税対象

(非課税枠の対象)

③被相続人=保険料負担者だが、相続人=被保険者の場合は、解約返戻金相当額が相続税の課税対象

(非課税枠の対象外)

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら