こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(会社経営者に相続発生したが業務が多忙で相続税申告がギリギリになったケース①)

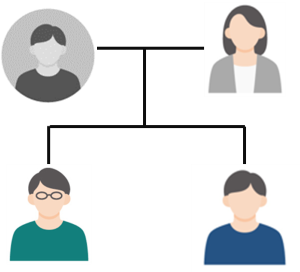

【家族構成】

被相続人:父(65歳)

相続人:相談者配偶者(62歳)、長男(33歳)、次男(30歳)

被相続人:父(65歳)

相続人:相談者配偶者(62歳)、長男(33歳)、次男(30歳)

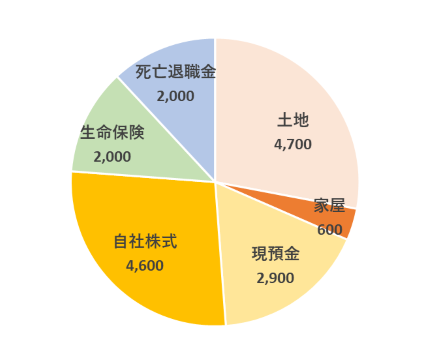

【財産構成】

土地:4,700万円

家屋:600万円

現預金:2,900万円

自社株式:4,600万円

生命保険:2,000万円

死亡退職金:2,000万円

財産合計:1億6,800万円

土地:4,700万円

家屋:600万円

現預金:2,900万円

自社株式:4,600万円

生命保険:2,000万円

死亡退職金:2,000万円

財産合計:1億6,800万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

・自社株式の株価がいくらか分からない

・自社株式を誰に承継させていいか判断できない

・自社株式の株価がいくらか分からない

・自社株式を誰に承継させていいか判断できない

夫が急逝してから会社業務が忙しくて

相続税の申告期限まで残り1ヶ月になってしまったわ。

相続税の申告期限まで残り1ヶ月になってしまったわ。

【論点】

「都内にて製造業を営んでいる中小企業の経営者に相続が発生してから大分時間が経つけどまだ相続税申告が終わっていないみたいなんだ。一度、話を聞いてもらえないか?」

と、ビジネスパートナーから相談頂き、時間が無さそうだったので、早速、こちらの会社に訪問させて頂きました。

と、ビジネスパートナーから相談頂き、時間が無さそうだったので、早速、こちらの会社に訪問させて頂きました。

【長野拓矢税理士事務所の対応方法】

お話を聞くと、先代が急逝したため、業務の引継ぎや取引先や金融機関への挨拶回りなどで手がかかり、つい時間が経ってしまったとのことです。

どうやら、会社の顧問税理士も相続には積極的でなかったようで、そのままになっていました。

相続発生日を伺うと、訪問日時点で、申告期限まで残り1ヶ月を切っていたため、急いで、まずは全体像を把握し、現状整理に努めます。

相続人と会社の取締役を交えて1時間ほど話し合いを重ねると、相続税申告が完了できない根本原因は、自社株式を誰に渡すか決定できないことではないかと見受けられました。自社株式は代表者が100%所有していたため、どうやら、その自社株式を配偶者が相続するか、後継者候補の長男に相続させるかを決めきれないようです。

そして、自社株式の承継者を決定できないと死亡退職金の支給も決められない状態でした。

どうやら、生前に代表者であるお父様が、

「自分にはけっこうな金額の相続税がかかるだろうから、会社から死亡退職金を支払ってそれで賄いなさい」

と、遺言がありましたが、

相続発生から半年後に会社決算があり、死亡退職金をいくら支払うことができるか、会社として原資がいくら用意できるか決算が終わるまで見通しが立たず、かつ、後継者選定が思うように進まないため、誰に納税額がいくら発生するかも計算できていません。つまり、相続税の見通しが立たないため、納税原資としてあてにしている死亡退職金も決められずにいました。

どうやら、会社の顧問税理士も相続には積極的でなかったようで、そのままになっていました。

相続発生日を伺うと、訪問日時点で、申告期限まで残り1ヶ月を切っていたため、急いで、まずは全体像を把握し、現状整理に努めます。

相続人と会社の取締役を交えて1時間ほど話し合いを重ねると、相続税申告が完了できない根本原因は、自社株式を誰に渡すか決定できないことではないかと見受けられました。自社株式は代表者が100%所有していたため、どうやら、その自社株式を配偶者が相続するか、後継者候補の長男に相続させるかを決めきれないようです。

そして、自社株式の承継者を決定できないと死亡退職金の支給も決められない状態でした。

どうやら、生前に代表者であるお父様が、

「自分にはけっこうな金額の相続税がかかるだろうから、会社から死亡退職金を支払ってそれで賄いなさい」

と、遺言がありましたが、

相続発生から半年後に会社決算があり、死亡退職金をいくら支払うことができるか、会社として原資がいくら用意できるか決算が終わるまで見通しが立たず、かつ、後継者選定が思うように進まないため、誰に納税額がいくら発生するかも計算できていません。つまり、相続税の見通しが立たないため、納税原資としてあてにしている死亡退職金も決められずにいました。

【長野拓矢税理士事務所からのご提案】

順当にいけば、長男に承継させようと代表者であるお父様は考えていたようです。しかし、急逝してしまったため、長男も業務は一通りこなせるようになりましたが、

「経営面は経験がまだ浅く経営能力は未知数」

というのが役員会での評価でした。

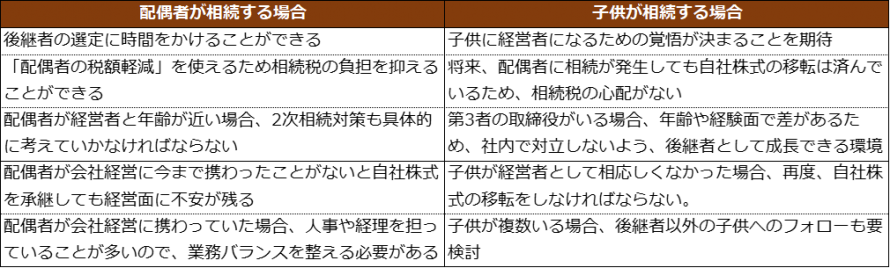

こういう「経験がまだ浅い」という感覚で判断しなければならないときは、論点を整理してみましょう。

配偶者が相続する場合は、「配偶者の税額軽減」を適用できることが何よりのメリットです。そのため、一度、相続税の負担を抑えることができること、そして、後継者の選定に時間をかけられることがポイントです。ただし、将来、後継者に承継するときに自社株式の株価が上昇していた場合、その分、税負担は増加する恐れがあります。

それに対して、後継者候補である長男が相続する場合は、今回は相続税が一定額かかりますが、事業承継は今回の税負担で済み、将来、株価が上昇しても、そのときは既に後継者が株主であるため税負担の懸念がないことがポイントです。

ただし、後継者が本当に会社を継ぐ意思があるのか、また、継ぐことができる能力があるのか社内では不安だという声もあり、もし長男が経営者として適任ではなかった場合に、再度、自社株式の移転を検討しなければなりません。

他にも一般論として下記のようなことが考えられるため、会社として何を重視するか判断できるよう、一覧表にして親族及び取締役の方々に見てもらいました。

「経営面は経験がまだ浅く経営能力は未知数」

というのが役員会での評価でした。

こういう「経験がまだ浅い」という感覚で判断しなければならないときは、論点を整理してみましょう。

配偶者が相続する場合は、「配偶者の税額軽減」を適用できることが何よりのメリットです。そのため、一度、相続税の負担を抑えることができること、そして、後継者の選定に時間をかけられることがポイントです。ただし、将来、後継者に承継するときに自社株式の株価が上昇していた場合、その分、税負担は増加する恐れがあります。

それに対して、後継者候補である長男が相続する場合は、今回は相続税が一定額かかりますが、事業承継は今回の税負担で済み、将来、株価が上昇しても、そのときは既に後継者が株主であるため税負担の懸念がないことがポイントです。

ただし、後継者が本当に会社を継ぐ意思があるのか、また、継ぐことができる能力があるのか社内では不安だという声もあり、もし長男が経営者として適任ではなかった場合に、再度、自社株式の移転を検討しなければなりません。

他にも一般論として下記のようなことが考えられるため、会社として何を重視するか判断できるよう、一覧表にして親族及び取締役の方々に見てもらいました。

以上を踏まえて、議論を交わしていきました。

【ここがポイント!】

誰が自社株式を承継するかは非常に難しく、かつ、重要な論点なので、中々、決められないことはよくあります。しかし、既に会社経営者に相続が発生しているため、申告期限までに承継者を決めなければなりません。

配偶者が一旦相続するか、それとも、長男に相続させるか、これは、どちらが正しくてどちらが間違っているというわけではありません。会社として何を重視するかです。

そして、中々、自分たちだけでは整理できないことも多く、かつ、一度決めたらもう後戻りできないため、第3者を交え「心理的安全性が保たれた場」で、会社が成長するためにはどうすべきか全員で意見を出し合ってみましょう。

少し長くなったので、次回はこの続きを述べます。当事者全員で議論を交わしてどのように展開していったか、ご興味ある方は次回もご覧ください。

配偶者が一旦相続するか、それとも、長男に相続させるか、これは、どちらが正しくてどちらが間違っているというわけではありません。会社として何を重視するかです。

そして、中々、自分たちだけでは整理できないことも多く、かつ、一度決めたらもう後戻りできないため、第3者を交え「心理的安全性が保たれた場」で、会社が成長するためにはどうすべきか全員で意見を出し合ってみましょう。

少し長くなったので、次回はこの続きを述べます。当事者全員で議論を交わしてどのように展開していったか、ご興味ある方は次回もご覧ください。

【まとめ】

経営者が相続発生した場合

①自社株式は分散せず1人に100%承継させる

②誰が承継すべきかは一概に正解はない

③会社の現状を踏まえて第3者を交えて冷静に判断すること

②誰が承継すべきかは一概に正解はない

③会社の現状を踏まえて第3者を交えて冷静に判断すること

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら