こんにちは。

税理士の長野です。

今回も、私が相続税申告のお手伝いをしたケースについて、論点整理をしながら、簡潔に、ご紹介させて頂きます。

実際の事例を通じて、皆様の将来的な相続に備える一助になれば幸いです。

※個人情報が漏洩しないよう、家族構成や財産内容は脚色しているので、予めご了承ください。

相続税事例(名義預金の扱い方)

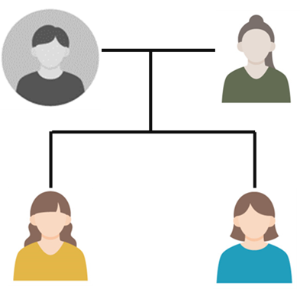

【家族構成】

被相続人:父(92歳)

相続人:母(85歳)、長女(62歳)、次女(59歳)

被相続人:父(92歳)

相続人:母(85歳)、長女(62歳)、次女(59歳)

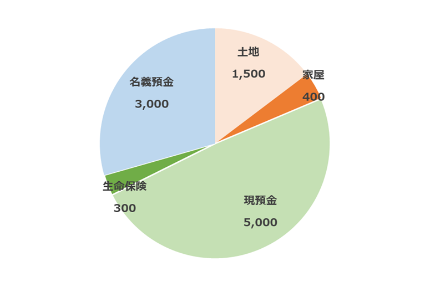

【財産構成】

土地:1,500万円

家屋:400万円

現預金:5,000万円

生命保険:妻300万円

名義預金:3,000万円

合計:1億200万円

土地:1,500万円

家屋:400万円

現預金:5,000万円

生命保険:妻300万円

名義預金:3,000万円

合計:1億200万円

【相談内容】

父に相続が発生したため、相続税申告のご依頼

父に相続が発生したため、相続税申告のご依頼

【ニーズ】

専業主婦の母の預金がなぜか沢山ある。

専業主婦の母の預金がなぜか沢山ある。

母は専業主婦だったのに、なぜか貯金が3,000万円もあるの。

父の相続と関係ないかしら。

【論点】

昔はご主人が働き、奥様は専業主婦というご家庭が多かったかと思います。夫婦で協力しながら家庭を切り盛りされてきたかと思いますが、いざ、相続という観点でみれば、蓄財した財産の所有者はご主人名義が多いことでしょう。そのため、将来的な相続に備えて、妻に財産を移しておこうとお考えになるご主人は実務上よくいらっしゃいます。

今回のケースでは、ご主人が年の離れた奥様の老後を心配し、毎月の給与から少しずつ奥様名義の通帳に貯金をしていたそうです。奥様想いの良いご主人でしたね。

税理士は名義預金がどういう性質か理解していますが、一般の方々にとっては、奥様名義の預金が名義預金かどうか、つまり、相続税の対象になるかどうか判断することは非常に難しいかと思います。今回も、

「名義預金と言われても分からないわ。亡くなった主人が私のことを想って、私名義で貯金してくれていただけなの」

と困惑されている様子でした。

そのため、相続税申告のサポートをしていく中で奥様とやり取りを重ねながら名義預金の取り扱いを丁寧に確認しました。

今回のケースでは、ご主人が年の離れた奥様の老後を心配し、毎月の給与から少しずつ奥様名義の通帳に貯金をしていたそうです。奥様想いの良いご主人でしたね。

税理士は名義預金がどういう性質か理解していますが、一般の方々にとっては、奥様名義の預金が名義預金かどうか、つまり、相続税の対象になるかどうか判断することは非常に難しいかと思います。今回も、

「名義預金と言われても分からないわ。亡くなった主人が私のことを想って、私名義で貯金してくれていただけなの」

と困惑されている様子でした。

そのため、相続税申告のサポートをしていく中で奥様とやり取りを重ねながら名義預金の取り扱いを丁寧に確認しました。

【長野拓矢税理士事務所の対応方法】

長野拓矢税理士事務所としては、奥様もご年配で専門的なことは理解が難しい様子でしたので、専門用語をなるべく使わず、ゆっくりとハッキリと話すよう気を付けました。

名義預金については、特に丁寧にヒアリングしました。名義預金が本当に名義預金かどうかで相続税が数百万円単位で変わるケースもあるからです。

今の時代、名義預金とはどういうものか調べればすぐに分かりますが、実務では、名義預金に至った経緯や背景が必ずあります。そのため、今回のケースでは、結婚当初まで話を遡り、どうやって子供2人を育てながら生活し蓄財してきたか丁寧にヒアリングしました。

なぜ丁寧にヒアリングするかといいますと、中には、専業主婦の方でも、

バブル崩壊前に複利で運用したら倍々ゲームでお金が増えていき、その後も着実に運用を重ねた結果、数千万円ご自身の財産としてお持ちの方もいらっしゃいます。

また、親の財産を相続した結果、数千万円の財産をお持ちの方もいらっしゃいます。

つまり、専業主婦で数千万円の預金を所有しているからといって一概に名義預金とは限りません。だからこそ、税理士は、 専業主婦名義の多額の預金=名義預金

と先入観で勝手に決めつけずに丁寧にヒアリングする必要があるのです。

少し余談になりますが、相続税申告に慣れていない税理士はこの名義預金を見落としてしまうことがあります。なぜ税金のプロである税理士が見落としてしまうのでしょうか。

名義預金が相続税申告の対象となることは税理士でしたら誰しも知っています。しかしながら、税理士がお客様と対面して名義預金があるかどうかを聞き出すためには、例えば、ちょっとした世間話から糸口を見つけるなど、税理士にコミュニケーション能力がないとお客様から聞き出せません。

お客様は税理士から

「名義預金はありますか」

と質問されても、専門家ではないお客様の立場に立てば、名義預金があるかどうかなど分からないこともあるのです。

それよりも、例えば、

「おじいちゃん・おばあちゃんが、可愛い孫のために、孫の名前で口座を作ってその口座でおじいちゃん・おばあちゃんが貯金していたような口座はありませんか」

といった具合に、具体例を交えて質問したほうが、聞かれた相手もイメージしやすいのではないでしょうか。

このように、相続税を扱う税理士には、知識を知っているかどうかとお客様から聞き出せるかどうかは、違う能力が求められます。

そのため、税理士が本当は名義預金があるのに上手にお客様から聞き出せないと、相続税申告が終わった後に税務調査が入り、名義預金を税務署から指摘され、追加の納税が発生することとなります。

お客様にとって税務署が家に来ることほど、不安なことはありません。こうならないよう、相続税申告はコミュニケーション能力がある税理士に依頼することがポイントです。

本題に話を戻しますが、今回は、

・奥様が通帳の管理をしていなかったこと

・預金通帳を奥様が使った形跡がないこと

・自分のお金をその口座に入れた記憶がないこと

など、総合的に勘案した結果、名義預金として相続財産に加えることに相続人全員に納得してもらった上で相続税申告が完了しました。

名義預金については、特に丁寧にヒアリングしました。名義預金が本当に名義預金かどうかで相続税が数百万円単位で変わるケースもあるからです。

今の時代、名義預金とはどういうものか調べればすぐに分かりますが、実務では、名義預金に至った経緯や背景が必ずあります。そのため、今回のケースでは、結婚当初まで話を遡り、どうやって子供2人を育てながら生活し蓄財してきたか丁寧にヒアリングしました。

なぜ丁寧にヒアリングするかといいますと、中には、専業主婦の方でも、

バブル崩壊前に複利で運用したら倍々ゲームでお金が増えていき、その後も着実に運用を重ねた結果、数千万円ご自身の財産としてお持ちの方もいらっしゃいます。

また、親の財産を相続した結果、数千万円の財産をお持ちの方もいらっしゃいます。

つまり、専業主婦で数千万円の預金を所有しているからといって一概に名義預金とは限りません。だからこそ、税理士は、 専業主婦名義の多額の預金=名義預金

と先入観で勝手に決めつけずに丁寧にヒアリングする必要があるのです。

少し余談になりますが、相続税申告に慣れていない税理士はこの名義預金を見落としてしまうことがあります。なぜ税金のプロである税理士が見落としてしまうのでしょうか。

名義預金が相続税申告の対象となることは税理士でしたら誰しも知っています。しかしながら、税理士がお客様と対面して名義預金があるかどうかを聞き出すためには、例えば、ちょっとした世間話から糸口を見つけるなど、税理士にコミュニケーション能力がないとお客様から聞き出せません。

お客様は税理士から

「名義預金はありますか」

と質問されても、専門家ではないお客様の立場に立てば、名義預金があるかどうかなど分からないこともあるのです。

それよりも、例えば、

「おじいちゃん・おばあちゃんが、可愛い孫のために、孫の名前で口座を作ってその口座でおじいちゃん・おばあちゃんが貯金していたような口座はありませんか」

といった具合に、具体例を交えて質問したほうが、聞かれた相手もイメージしやすいのではないでしょうか。

このように、相続税を扱う税理士には、知識を知っているかどうかとお客様から聞き出せるかどうかは、違う能力が求められます。

そのため、税理士が本当は名義預金があるのに上手にお客様から聞き出せないと、相続税申告が終わった後に税務調査が入り、名義預金を税務署から指摘され、追加の納税が発生することとなります。

お客様にとって税務署が家に来ることほど、不安なことはありません。こうならないよう、相続税申告はコミュニケーション能力がある税理士に依頼することがポイントです。

本題に話を戻しますが、今回は、

・奥様が通帳の管理をしていなかったこと

・預金通帳を奥様が使った形跡がないこと

・自分のお金をその口座に入れた記憶がないこと

など、総合的に勘案した結果、名義預金として相続財産に加えることに相続人全員に納得してもらった上で相続税申告が完了しました。

【ここがポイント!】

長野拓矢税理士事務所はお客様とのコミュニケーションを重視しています。

例えば、

・お客様との面談時間は駆け足にならぬよう、1時間~2時間ほど余裕を持って取る

・専門用語をなるべく使わず簡単な言葉で早口にならぬよう、ゆっくり説明する

・年配の方でも資料が見えるよう、資料の文字を大きくする

などです。

その上で、お客様にしっかりとヒアリングを行いますので、税務調査で後から名義預金と指摘される恐れはありませんので、ご安心ください。

「主人が私のことを最後まで気に掛けてくれていたことが分かって嬉しいわ」

と奥様が仰っておったのが印象的でした。相続税申告を完了報告したお日にちは、相続発生からしばらく経っていましたが、奥様はずっとご主人を偲んでいました。ご主人も幸せな生活を奥様と送られたのだなと感じました。

例えば、

・お客様との面談時間は駆け足にならぬよう、1時間~2時間ほど余裕を持って取る

・専門用語をなるべく使わず簡単な言葉で早口にならぬよう、ゆっくり説明する

・年配の方でも資料が見えるよう、資料の文字を大きくする

などです。

その上で、お客様にしっかりとヒアリングを行いますので、税務調査で後から名義預金と指摘される恐れはありませんので、ご安心ください。

「主人が私のことを最後まで気に掛けてくれていたことが分かって嬉しいわ」

と奥様が仰っておったのが印象的でした。相続税申告を完了報告したお日にちは、相続発生からしばらく経っていましたが、奥様はずっとご主人を偲んでいました。ご主人も幸せな生活を奥様と送られたのだなと感じました。

名義預金と判断することは難しい!

①名義主がその預金を認知しているか

②名義主が銀行印や通帳を管理しているか

③名義主が引き出してその預金を使っているか

②名義主が銀行印や通帳を管理しているか

③名義主が引き出してその預金を使っているか

さいたま市・大宮で「相続」に悩んだら、まずは、長野拓矢税理士事務所(048-779-8512)までお気軽にご相談ください。分かりやすく親切丁寧にご対応させて頂きます。

【著者プロフィール】長野拓矢(ながのたくや)|長野拓矢税理士事務所 所長

税理士として10年以上のキャリアを有する資産税の専門家。

「家族がもっと幸せになるために相続という場面では何をしたらいいか」そんなお客様の想いに寄り添った対応を心掛けると共に、最新の税制のキャッチャアップを常に行い専門家として何ができるのかを常に考え続けている。

相続だけでなく事業承継にも精通しており、地域経済を担う中小企業の経営者向けに自社株式の承継コンサルを多数行ってきた実績が評価され、埼玉県事業承継・引継ぎ支援センター(公的機関)の専門家としても長年従事している。

長野拓矢税理士事務所 事務所案内|著者紹介ページはこちら